Buy Side vs Sell Side: o que são e por que isso importa na sua carreira em finanças

No mercado financeiro, você encontrará com frequência os termos buy side e sell side para descrever dois papéis distintos, porém essenciais, na cadeia de investimentos. Compreender essa diferença é crucial, não apenas para navegar conversas técnicas, mas para posicionar sua carreira de forma estratégica.

Dec 23

/

FinQ Educação

O que é Sell Side?

O sell side refere-se às instituições e profissionais responsáveis por criar, estruturar, promover e vender instrumentos financeiros ao mercado. Isso inclui:

O objetivo central do sell side é facilitar transações e oferecer serviços de mercado — gerando receita por meio de taxas, comissões ou spreads — e conectando emissores com investidores.

- Bancos de investimento: assessoram empresas em captações de capital (emissão de ações, dívida), fusões & aquisições (M&A) e reestruturações financeiras.

- Corretoras e agentes de mercado: facilitam transações entre compradores e vendedores e prestam serviços de execução e liquidez.

- Analistas de sell side: produzem relatórios de pesquisa e recomendações sobre empresas e setores, distribuídos ao mercado e às instituições compradoras.

O objetivo central do sell side é facilitar transações e oferecer serviços de mercado — gerando receita por meio de taxas, comissões ou spreads — e conectando emissores com investidores.

O que é Buy Side?

O buy side engloba as instituições que investem capital com o objetivo de gerar retorno para seus investidores ou clientes. Isso inclui:

- Fundos de private equity e venture capital

- Hedge funds

- Fundos de pensão e fundos mútuos

- Gestoras de ativos e seguradoras

Ao contrário do sell side, o buy side não vende produtos financeiros — ele compra, aloca, gere e monitora investimentos. O foco principal é construir portfólios que maximizem retorno ajustado ao risco e atendam aos objetivos estratégicos dos investidores.

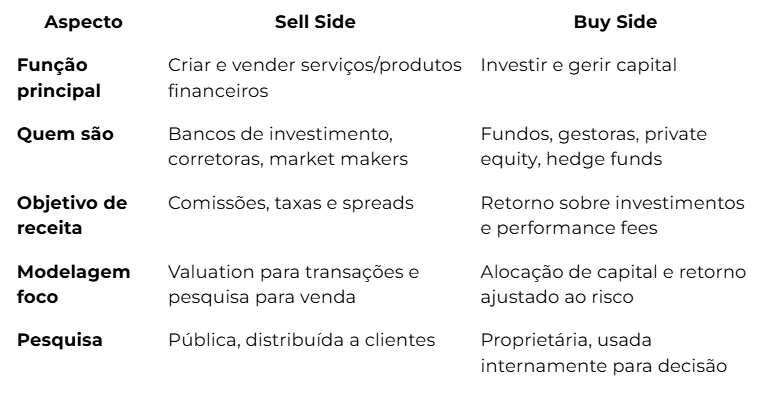

Diferenças essenciais (de forma objetiva)

As atividades do sell side suportam a atuação do buy side — por exemplo, relatórios de pesquisa de ações e a estruturação de ofertas públicas auxiliam gestores de fundos a tomar decisões mais informadas. Sem o sell side, o buy side teria acesso menos eficiente ao mercado; sem o buy side, não haveria demanda por produtos estruturados nem capital alocado.

Carreiras e trajetórias típicas

Sell Side (exemplos de carreiras):

- Investment Banking (M&A, DCM ou ECM)

- Equity Research

- Sales & Trading

- Commercial & Corporate Banking

São papéis focados em transações, client service e execução de deals, geralmente com ciclos curtos e alta intensidade de trabalho.

Buy Side (exemplos de carreiras):

Buy Side (exemplos de carreiras):

- Private Equity

- Venture Capital

- Hedge Funds

- Asset Management

- Wealth Management

- Due Diligence & Strategy

Estes papéis requerem capacidade analítica profunda, julgamento de investimento e responsabilidade direta sobre alocação de capital.

Na prática, muitos profissionais começam no sell side (ex.: Investment Banking) para ganhar base técnica e exposição a transações, antes de migrar para o buy side, onde tomam decisões de investimento mais estratégicas e com impacto direto no retorno de fundos.

Como Sell Side e Buy Side se conectam?

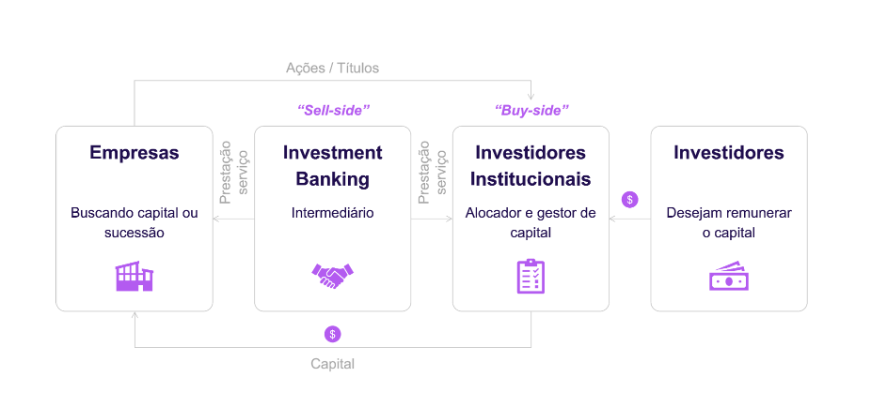

Na prática, sell side e buy side operam como partes complementares do mesmo ecossistema de alocação de capital.

Empresas que buscam crescimento, liquidez, sucessão ou reestruturação recorrem ao sell side — especialmente bancos de investimento e boutiques de M&A — para estruturar transações, avaliar alternativas estratégicas e acessar o mercado de capitais.

O sell side atua como intermediário, organizando a oferta de ações, dívida ou ativos e conectando essas oportunidades aos investidores certos.

O sell side atua como intermediário, organizando a oferta de ações, dívida ou ativos e conectando essas oportunidades aos investidores certos.

Do outro lado, o buy side é o alocador de capital. Fundos institucionais, private equity, hedge funds e asset managers avaliam as oportunidades originadas ou estruturadas pelo sell side para decidir onde investir.

Enquanto o sell side presta um serviço e é remunerado por taxas, o buy side assume o risco econômico da decisão, buscando retorno ajustado ao risco por meio da compra de ações, títulos ou participação em empresas.

Enquanto o sell side presta um serviço e é remunerado por taxas, o buy side assume o risco econômico da decisão, buscando retorno ajustado ao risco por meio da compra de ações, títulos ou participação em empresas.

Essa conexão cria um fluxo contínuo: empresas demandam capital → o sell side estrutura e distribui → o buy side analisa, investe e gere. Sem o sell side, o acesso ao mercado seria menos eficiente; sem o buy side, não haveria capital disponível para financiar crescimento, inovação e transações.

Entender essa engrenagem é fundamental para quem quer construir carreira em finanças — porque define não só onde você atua, mas qual papel você desempenha dentro do mercado.

Buy Side vs. Sell Side em M&A: o que muda nos mandatos?

Além da distinção clássica entre buy side e sell side no mercado financeiro, existe um uso específico desses termos dentro do contexto de Mergers & Acquisitions (M&A) que costuma gerar confusão — especialmente entre estudantes e profissionais em início de carreira.

Em M&A, quando falamos em sell-side ou buy-side, estamos nos referindo ao mandato do banco de investimento na transação, e não ao papel estrutural de alocador ou intermediário de capital.

Um mandato sell-side ocorre quando o banco assessora a empresa vendedora, conduzindo todo o processo de venda do ativo ou da companhia: preparação de materiais, valuation, estruturação do processo competitivo, abordagem de potenciais compradores e negociação dos termos finais.

Já um mandato buy-side significa que o banco está assessorando o comprador, ajudando a identificar alvos, avaliar sinergias, realizar análises financeiras e estratégicas e executar a aquisição.

É importante destacar que essa definição não tem relação direta com o conceito tradicional de buy side e sell side (fundos vs. bancos). Em ambos os casos, o assessor é um banco de investimento ou boutique de M&A — o que muda é quem é o cliente na transação.

Inclusive, bancos tendem a preferir mandatos sell-side, pois quando uma empresa contrata um banco para vender, a probabilidade de fechamento do deal (e de geração de fees) costuma ser maior. Mandatos buy-side, por outro lado, frequentemente começam como pitches e nem sempre se convertem em transações concluídas.

Inclusive, bancos tendem a preferir mandatos sell-side, pois quando uma empresa contrata um banco para vender, a probabilidade de fechamento do deal (e de geração de fees) costuma ser maior. Mandatos buy-side, por outro lado, frequentemente começam como pitches e nem sempre se convertem em transações concluídas.

Compreender essa diferença é essencial para evitar ruídos em conversas técnicas, entrevistas e no dia a dia do mercado, além de ajudar a interpretar corretamente o papel de cada profissional dentro de um processo de M&A.

Conclusão – onde você quer estar?

Entender buy side vs sell side não é apenas saber o que significam os termos, é saber qual função você quer desempenhar no mercado, qual ritmo de trabalho deseja ter e que tipo de impacto pretende gerar. O sell side foca em transações e mercado, enquanto o buy side foca em estratégia e retorno de capital.

Dê o próximo passo rumo ao Buy Side

Migrar para o buy side — especialmente para Private Equity — exige mais do que entender conceitos. Exige domínio prático das ferramentas e do raciocínio que fundos usam para decidir onde alocar capital.

O Private Equity Immersion da FinQ foi desenhado para quem quer se preparar para esse nível de exigência. Ao longo da imersão, você desenvolve a base técnica e estratégica que o mercado espera: leitura de deals sob a ótica do investidor, entendimento de risco e retorno, dinâmica de dívida e lógica de criação de valor.

Não é um curso introdutório. É uma formação orientada à realidade do buy side, pensada para quem quer competir por vagas em Private Equity com repertório técnico sólido e visão de investidor.

Conheça o Private Equity Immersion da FinQ aqui e avance com método, profundidade e direcionamento claro para o buy side.